LES PROFESSIONS MÉDICALES ET PARA-MÉDICALES

REMBOURSEMENT DES FRAIS DE SANTÉ

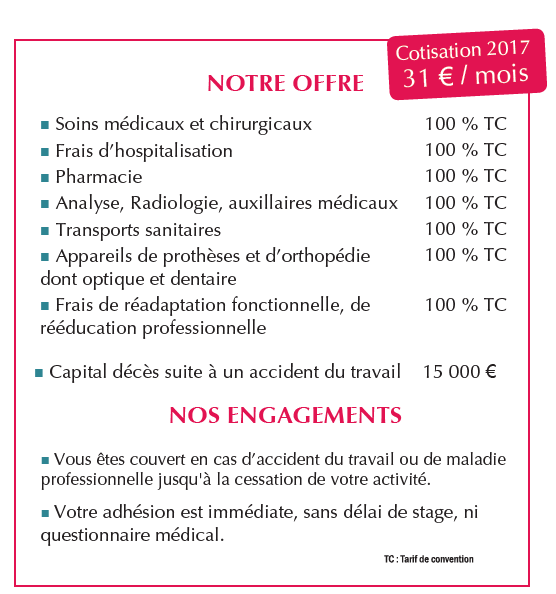

Couverture Accidents du Travail et Maladies professionnelles ( EXCLUSIVITÉ )

Savez-vous qu’en cas d’accident du travail ou de maladie professionnelle, votre régime obligatoire ne prend pas en charge vos soins médicaux ?

C’est pourquoi nous vous proposons une protection adaptée aux professions médicales et para-médicales conventionnées couvertes par la Caisse primaire d’assurance maladie.

Exemples :

- Un médecin glisse dans son cabinet et se fracture la jambe : suite à cet accident du travail, il est hospitalisé 4 jours.La dépense totale peut atteindre plus de 6 000 € et le régime obligatoire ne rembourse aucun de ces frais.

- Une infirmière libérale tombe dans les escaliers chez un de ses patients. Elle est hospitalisée 6 jours en réanimation. Son hospitalisation, non remboursée par le régime obligatoire, peut coûter plus de 39 500 €.

Complémentaire santé

-

A PARTIR DE 20 €/mois

-

Cotisation totalement déductibles Loi MADELIN

-

Garanties viagères dès l’adhésion

-

Pas de délai d’attente

-

Tiers-payant généralisé

-

Option haut de gamme ( jusqu’à 600 % en optique et dentaire )

-

Aucune sélection médicale

PRÉVOYANCE

Garanties en cas d’arrêt de travail

PRÉSERVER L’INTÉGRALITÉ DE VOS REVENUS EN CAS D’ARRÊT DE TRAVAIL.

- Vous ne subirez donc pas d’interruptions dans vos rentrées d’argent.

- Nous garantissons également l’ensemble de vos frais professionnels vous permettant de continuer à payer les charges incompressibles de votre entreprise ( impôts , loyers, salaires, charges sociales, etc ).

Les points forts de nos contrats indemnités journalières

- Adhésion viagère dès la souscription. Impossibilité de résilier votre contrat au cours des deux premières années ( Loi Evin )

- Couverture grossesse pathologique

- Couverture des maladies nerveuses

- Couverture des affections dorso-lombaires

- Reprise mi-temps thérapeutique

Garanties en cas d’invalidité

PRÉSERVER VOTRE NIVEAU DE VIE SUR LE LONG TERME

En cas d’invalidité, nous vous verserons une rente jusqu’à l’âge de départ à la retraite (67 ans actuellement) calculée sur la base de vos revenus actuels

Les points forts de notre rente d’invalidité

- Rente exclusivement professionnelle

- Couverture à partir de 15 % d’invalidité partielle

- Calcul de l’indemnisation avec n/66 en cas d’invalidité partielle

(Voir les points de vigilance avant de souscrire un contrat de prévoyance)

PRÉSERVER LES ORGANES ESSENTIELS DE VOTRE ACTIVITÉ

Garantir vos doigts, vos mains, vos phalanges et bien d’autres organes nécessaires à la poursuite normale de votre activité professionnelle. Barème professionnel à partir de 15 % d’infirmité.

Garanties en cas de décès

Garantir les conséquences financières d’un décès pour votre famille, tant sur le court terme que sur le long terme.

- Conséquences à court terme

Vous garantir un capital immédiat permettant à vos héritiers de payer vos dettes ( impôts, charges sociales , frais d’obsèques, droits de succession, autres )

- Conséquences à moyen et long terme

Mise en place de rente d’éducation et/ou rente de conjoint permettant à vos enfants et à votre conjoint de pouvoir bénéficier de revenus complémentaires pour finir la scolarité de vos enfants et permettre à votre famille de maintenir un niveau de vie décent.

RETRAITE COMPLÉMENTAIRE

Les insuffisances des régimes sociaux

Quel taux de remplacement avec le système actuel ?

Toutes les études font état dune baisse importante du niveau de vie lors d’un départ à la retraite, baisse d’autant plus sensible pour les professions indépendantes. Quelques exemples édifiants ( retraite à taux plein avec 42 ans de cotisations ) :

- Un enseignant partirait avec environ 77 % de son dernier revenu

- Un salarié non cadre avec environ 70 % de son dernier revenu

- Un salarié cadre avec environ 55 % de son dernier revenu

- Une profession libérale, médicale et para-médicale avec environ 45 % de son dernier revenu et retraite prise à l’âge de 67 ans pour éviter les pénalités.

- Un commerçant ou un artisan avec environ 30 à 35 % de son dernier revenu.

Le système actuel des retraites par répartition n’étant pas pérennisé, il est probable que les retraites futures seront impactées à la baisse. En effet, l’aspect démographique d’une France qui vieillit devrait avoir pour effet une baisse des pensions avec une augmentation de la durée des cotisations et du montant de ces dernières.

Les solutions pour préparer une retraite heureuse

Retraites déductibles fiscalement

-

Loi Madelin

- Pour toutes les professions libérales, médicales, para-médicales, artisans et commerçants imposées à 30 % minimum.

- La règle de base : ne jamais souscrire une retraite complémentaire Loi Madelin si vous n’êtes pas imposable.

- Avantages fiscaux : Possibilité de déduire minimum 3920 € et maximum 72000 € par an de votre bénéfice imposable.

- Fonctionnement de la retraite Loi Madelin

- Sortie exclusivement sous forme de rente viagère

- Rente viagère imposable et se rajoutant à votre retraite obligatoire

- Pas de sortie en capital

- Épargne bloquée jusqu’à l’âge de votre retraite ( sauf invalidité ou liquidation judiciaire )

- Les pièges

- Ne jamais souscrire un contrat qui ne peut vous garantir le montant de votre retraite lors de la souscription (option table de mortalité garantie ).

- Éviter les fonds en actions où un risque de perte important existe.

- Privilégier les contrats proposant une gamme variée d’options au terme dépendance, annuités garanties, rente par paliers, réversibilité ……

Nous pouvons calculer votre disponible fiscal, il vous suffit de remplir ce formulaire et nous vous répondrons dans les plus brefs délais.

-

PERCO

- Possible uniquement si un salarié est présent dans votre entreprise depuis 6 mois au minimum lors de la mise en place.

- TOUS LES AVANTAGES DE LA LOI MADELIN AVEC EN PLUS : Exonération des charges sociales en plus des avantages fiscaux de la Loi Madelin

- SANS LES INCONVÉNIENTS

Sortie en capital défiscalisé possible après 5 ans ( PEE ) et à l’âge légal de la retraite ( PERCO ).

10 cas de déblocage anticipé permettant de récupérer vos fonds en cas de problèmes importants dans votre vie

-

PERP

Complément assurance-vie

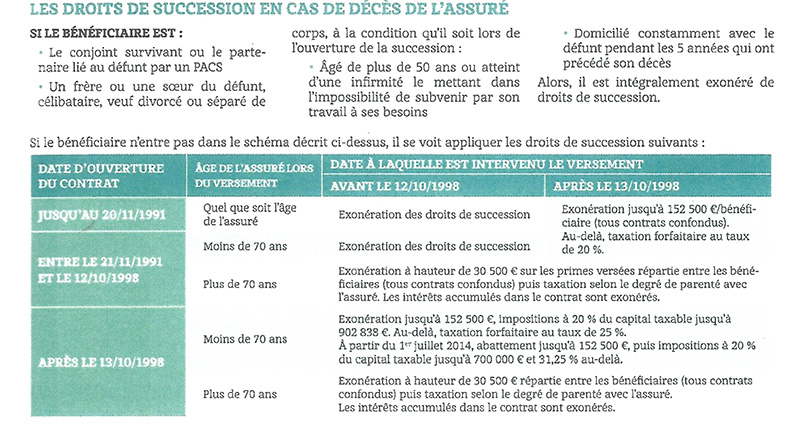

La fiscalité favorable de l’assurance-vie

- Au regard de l’impôt sur le revenu

- Au regard des droits de succession

Les supports d’investissement : Fonds en euros ou Unités de compte ?

- Nos conseils

- Privilégier les contrats vous permettant d’investir l’intégralité de votre épargne sur des placements sans risques malgré une rémunération ne dépassant pas 2.50 % annuels.

- Pour dynamiser votre investissement, il est possible d’opter pour des unités de compte ( placements en obligations ou actions plus risqués mais plus rémunérateur sur les prochaines années ? ).

- Voir notre première pré-sélection de contrats assurance-vie

- Ne pas opter pour plus de 20 % sur des produits risqués.

- Éviter les idées reçues

- « mon épargne est bloquée jusqu’à ma retraite »

- FAUX : hors l’impact fiscal ( voir plus haut ), vous pouvez disposer de votre épargne à tout moment.

- ASTUCE : se servir d’un fonds en euros pour mieux rémunérer sa trésorerie

- Insérer le tableau suivant les tmi et les rentas des fonds en €

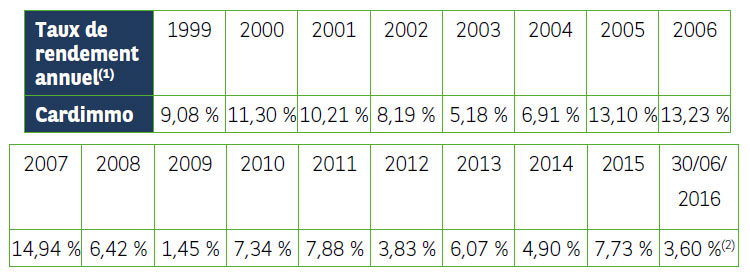

- « sur le long terme, vous serez toujours gagnant avec les unités de compte ». Voir le tableau joint sur les 20 dernières années.

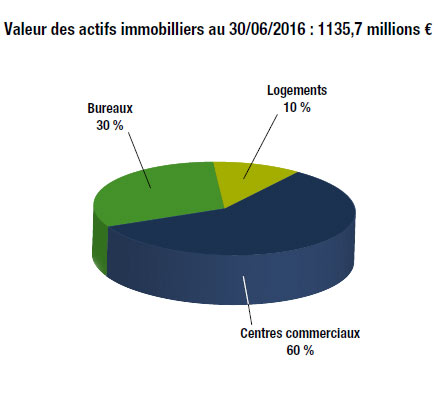

- Notre coup de cœur

SCI CARDIMMO La sécurité de l’immobilier associée à une rentabilité plus que correcte

– la gestion par voie de location de tous immeubles ou parties d’immeubles, construits ou acquis par elle, soit directement, soit sous la forme de parts de

sociétés d’attribution régies par la loi n° 71-579 du 16 juillet 1971 ;

– accessoirement, la prise de participation dans les sociétés civiles dont l’objet est de gérer un patrimoine immobilier dont elles sont propriétaires ;

– et, plus généralement, toutes opérations pouvant se rattacher directement ou indirectement aux objets ci-dessus définis, sous réserve que ces opérations

ne mettent pas en cause le caractère civil de la société.

Défiscalisation

Découvrir nos partenaires

Vous voulez en savoir plus ?

05 62 44 95 95

Z.A. Le Bosquet

65390 ANDREST

contact@cepre.fr